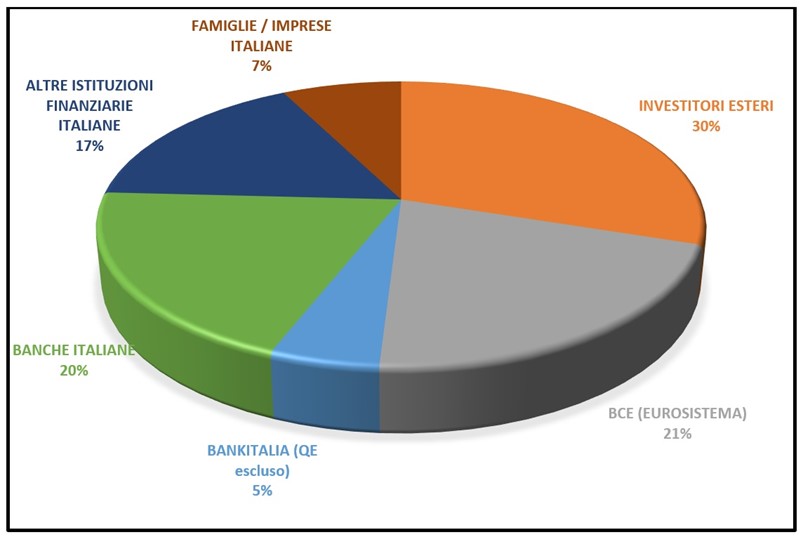

(di Simone Alessandro Cassago) Nel continuare l’analisi sul nostro debito pubblico, è importante capire chi lo detiene veramente oggigiorno; se osserviamo il grafico a torta qui riportato e aggiornato allo scorso anno, notiamo che gli Investitori Esteri con il 30% di titoli stato in portafogli (grandi banche straniere assieme a compagnie assicurative e importanti gruppi finanziari), sono i maggiori possessori. Ad essi segue la BCE con il 21% e le banche italiane con il 20%. Ma facciamo una veloce digressione storica per capire come si è modificata la situazione possessoria del debito negli ultimi 60 Anni, dal grande boom economico ad oggi:

Anni 60 : L’Italia, uscita dalle macerie della seconda guerra mondiale, arriva nel 1960 ad essere considerata una potenza economica internazionale, tanto che nel 1964 (grazie alla stabilità monetaria perseguita dai governi di quegli anni) la Lira italiana arrivò a ricevere elogi sul Financial Times come monetà più stabile a livello globale, venendo definita “vedetta” aggiudicandosi un oscar per tale posizione; erano anni floridi, con una inflazione non elevata, in cui si emetteva debito con oculatezza, il quale era tutto in mano ai risparmiatori italiani e, in parte, alla Banca D’Italia

Anni 70: Con la crisi petrolifera dell’ottobre 1973, Il tesoro fu costretto ad allargare la borsa e ad emettere più debito pubblico per reggere l’urto della spirale recessiva innescata, sostenendo gli investimenti di politica economico/finanziaria; l’inflazione galoppò, arrivando nella seconda metà del decennio anche a punte del 16/17% su base annua. Gli italiani erano rimasti ancora un popolo di formiche, meno avvezzi all’investimento azionario e più fedeli ai titoli di stato (che allora erano i famosi BOT e CCT, tutti a scadenza di breve/medio periodo), i quali mantenevano una quota interessi semestrali molto allettante.

Anni 80: Il 12 febbraio 1981 avverrà il già citato Divorzio fra Banca d’Italia e Tesoro che, concepito in ottica di abbattimento di una inflazione ancora troppo alta, non produsse gli effetti sperati, anzi, contribuì ad aumentare la spesa per interessi che scatenò, per l’intero decennio una forte crescita del debito pubblico. Il nemico da combattere era il circolo vizioso della scala mobile che alimentava, indirettamente, maggiore inflazione; il decreto legge del 14 febbraio 1984, concernente il taglio di due punti della scala mobile risultò più efficace, per riportare l’inflazione intorno al 6% circa già nel biennio 1986/87. Gli italiani, anche dopo lo scossone sulle borse italiane del “tragico 19 ottobre 1987” rimasero sempre fidelizzati agli investimenti in titoli di stato, che minimizzavano il rischio e garantivano sempre allettanti tassi di interesse. In pratica il debito era considerato “domestico” perché sempre in mano allo zoccolo duro dei “risparmiatori italiani”.

Anni 90/2000: All’inizio degli anni ’90, una parte dei risparmiatori si avvicinò molto al cambiare rotta nella scelta degli investimenti, ragionando di più sul lungo periodo e spostando i propri interesse verso i fondi comuni di investimento. In sostanza, un buon 20- 25 % degli italiani, pur rimanendo ancora fedeli ai titoli del debito pubblico, si avvicinarono molto a queste nuove forme di investimento; dal canto suo, il tesoro rispose con i BTP (Buoni del Tesoro poliennali), il cui investimento era, mediamente, su base decennale e con tassi di interesse ancora allettanti. Con l’avvento dell’euro nel 2002, l’Italia tornò a fare i conti con il proprio debito pubblico e il vincolo del patto di stabilità del 3% già citato. A questo si unì il concambio sfavorevole lira/euro che, sostanzialmente, dimezzo gli emolumenti medi e portò gli italiani a rivedere la funzione “risparmio” nel proprio bilancio personale; è in questo periodo che gli investitori istituzionali esteri ed italiani, cominciarono ad appropriarsi di fette importanti del nostro debito. La crisi finanziaria del 2007-2008, infine, portò alla necessità di politiche monetarie accomodanti per abbassare i tassi di interesse e mantenere basso il livello di inflazione globale.

In Europa la situazione divenne ancora più delicata dopo la crisi dei debiti sovrani, tanto che la BCE fu costretta a salvare i paesi più indebitati con il noto piano di Quantitative Easing (ovvero acquisto periodico dei titoli del debito pubblico dei paesi dell’unione, in particolarmente i più indebitati come il nostro), garantendo un forte scudo protettivo che è continuato anche in piena pandemia da COVID con il nome PEEP (piano emergenziale) che. tuttora, contempla anche l’acquisto di obbligazioni corporate, ovvero prestiti obbligazionari emessi dalle società quotate in borsa. Gli stessi piani pandemici di acquisto titoli, con l’avvento del COVID, sono stati organizzati da tutte le altre Banche Centrali più importanti a livello mondiale, in primis la FED Americana.

E qui arriviamo al “timido” 7% di titoli di stato in mano ai risparmiatori e investitori individuali (quest’ultimo, però sempre più alla ricerca di soluzioni più “sofisticate” per valorizzare al meglio i propri guadagni). Ora, in una situazione di calma piatta “relativa” da COVID, i tassi inflattivi (dopo un periodo di pesante deflazione) stanno iniziando a crescere, viste anche le più che positive previsioni di crescita del PIL. Per capire l’orientamento dei risparmiatori e investitori retail nostrani avremo tutto il 2021 e 2002, al fine di trarne le conclusioni.