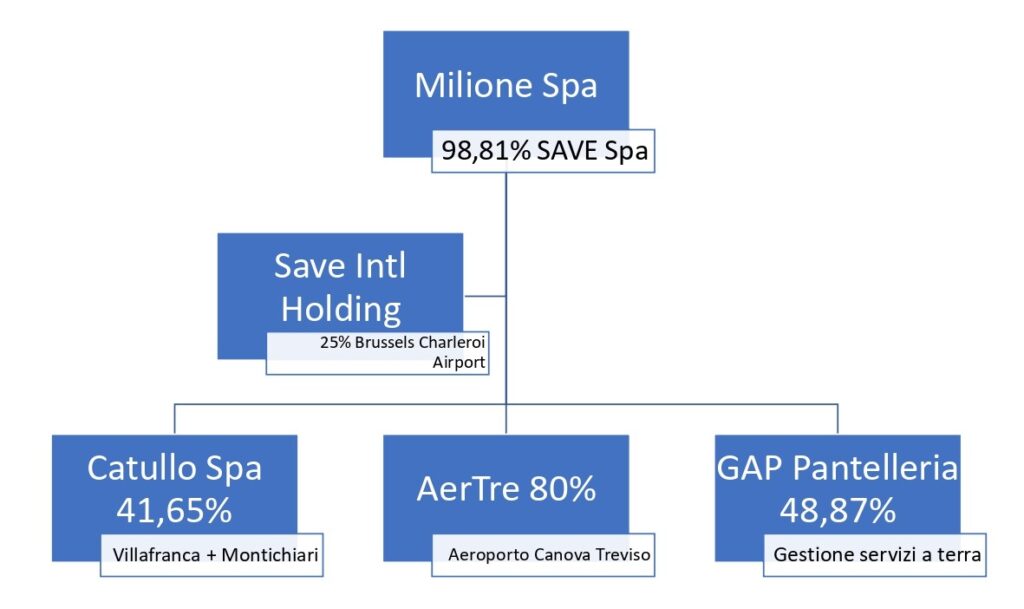

(di Bulldog) Fra due settimane l’aeroporto Catullo lancerà un aumento di capitale da 30 milioni € per rispondere alla crisi Covid e per avviare quegli investimenti necessari per non scomparire dal mercato. Gli azionisti dovranno mettere mano al portafoglio e, soprattutto, riscrivere il patto di sindacato col socio privato, la SAVE di Venezia (che gestisce il Marco Polo in laguna, il Canova a Treviso, è socio di minoranza dello scalo Charleroi di Bruxelles ed opera nei servizi a terra in quel di Pantelleria). Dei soci veronesi sappiamo tutto, ma chi è SAVE? A chi fa capo?

Abbiamo spulciato fra i bilanci depositati e le visure camerali e questo è il risultato, seguiteci: la SAVE è controllata ed è sottoposta alla direzione di Milione Spa, una società nata nel 2017 che è stata incorporata dopo poche settimane da Agorà Spa, il “veicolo” che ha lanciato l’Offerta pubblica di acquisto che ha tolto dal mercato le azioni di Save quotate in Borsa (dal 22 maggio 2005 al 23 ottobre 2017). Agorà acquisisce Milione Spa e ne prende il nome; oggi ha un capitale sociale di 189mila€ frazionato in 18,874 milioni di azioni, ed ha quattro soci: Centro Vacanze delle Torri con lo 0,0037% d elle azioni; Infra Hub con sede a Milano con il 43,9942%; Leone Infrastructure, sempre con sede a Milano, con il 43,9942 delle azioni e infine Sviluppo 87 Srl di Treviso col 12,0079% del capitale. Le ultime tre sono esclusivamente società finanziarie, con poco capitale e zero personale, che solo detengono le azioni.

Partiamo dai due azionisti più importanti: InfraHub ha un capitale sociale di 50mila€ ed ha come azionisti Intesa San Paolo Vita Spa, con l’1,2%; il fondo pensionistico del sindacato danese Arbejdsmarkedests Tillaegespension, con il 17,974 del capitale e, infine, la finanziaria lussemburghese Peif II Luxco Two S.a. rl che ha la parte rimanente, pari all’80,826% del capitale.

Più semplice e comprensibile la composizione dell’altro grande azionista, Leone Infrastructure Srl che è controllata interamente da Infravia Capital Partners Sas di Parigi, una società guidata dal suo fondatore Vincent George Lavita che è specializzata nel raccogliere capitali da investire in opere infrastrutturali: in questi anni ha intercettato 4,7 miliardi€ coi quali ha finanziato 33 progetti in dodici Paesi europei: dalle strutture sociali, ai trasporti sia su gomma che su rotaia, reti di distribuzione di energia, impianti di energia rinnovabile.

Sviluppo 87 è una società della grande galassia della Finanziaria Internazionale di Enrico Marchi, la banca d’affari che ha in cura i patrimoni di molti imprenditori del Nordest, di cui è amministratore delegato l’ex AD di Banco Popolare, Fabio Innocenzi, e che gestisce oltre 250 miliardi€ fra gestione di patrimoni, collocamenti azionari e obbligazionari (ViverAcqua fra i tanti e Cà Tron), ristrutturazioni finanziare ecc.

Centro Vacanze delle Torri, invece, è la società dal capitale più rilevate – 3,12 milioni€ – controllata e diretta dalla Camping Garden Paradiso Srl della famiglia Tognana: gestisce attività di campeggio, campi da golf, ristorazione e somministrazione sul litorale veneziano.

Il 2020 non è stato un bellissimo anno – come per tutti, del resto – per la Milione spa: gli ultimi dati al 30 giugno registrano una perdita di 42,7 milioni€ (contro i 3 registrato il 30 giugno 2019 e i 20,4 ottenuti al dicembre 2019) in virtù del crollo delle attività aeroportuali dovuto alla pandemia. I ricavi sono passati da 109,3 milioni del 30 giugno 2019 ai 39,7 di un anno dopo; i passeggeri sono passati nello stesso periodo da 6,2 a 1,8 milioni, con un calo del 73,5% per il solo bacino Venezia-Treviso, il core business della società.

Milione ha una vasta capacità di credito: 1,127 miliardi€ di debiti finanziari in essere da restituire dal prossimo 30 giugno (una tranche da 46,8 milioni€) al 2038 con alcune scadenze critiche nel 2026 (504 milioni in scadenza) e nel 2027 (altri 311 milioni)

Ma Milione è una società con un grandissimo know-how ed una grandissima capacità di accesso al credito ed alla finanza: ha in essere infatti due emissioni obbligazionarie: la prima per 298 milioni€ scade nel 2026 ed è stata sottoscritta da un unico soggetto bancario al tasso del 2,47%; la seconda, di 99 milioni, emessa sulla Borsa di Vienna scade nel 2031 è stata sottoscritta da due compagnie assicurative statunitensi all’1,72%.

E oltre alle obbligazioni, ha una vasta capacità di credito: 1,127 miliardi€ di debiti finanziari in essere da restituire dal prossimo 30 giugno (una tranche da 46,8 milioni€) al 2038 con alcune scadenze critiche nel 2026 (504 milioni in scadenza) e nel 2027 (altri 311 milioni) come evidenzia la relazione finanziaria semestrale consolidata al 30 giugno scorso.

I numeri sono importanti e quindi coprire pro-quota l’aumento di capitale del Catullo da parte della SAVE non rappresenta oggi un problema; magari un po’ di più il piano di investimenti a medio termine come il progetto Romeo – 60 milioni di spesa, ovvero la metà del piano originario di sviluppo deliberato nel 2013 dai soci veronesi – per far finta che Villafranca e Montichiari possano crescere per davvero.