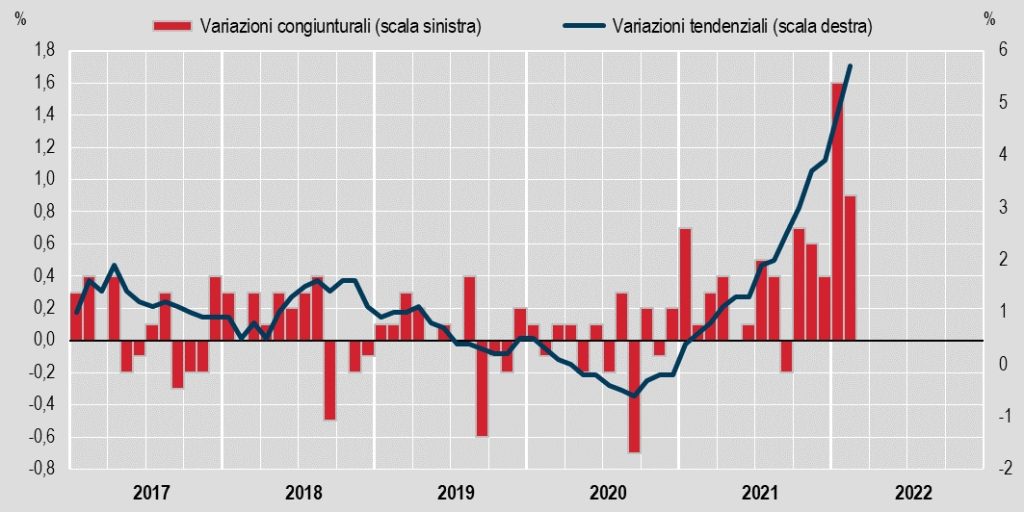

(di Stefano Tenedini) Forte crescita delle attività di investimento in Italia nel 2021, ancora un segnale di buona salute dell’economia. Nell’anno appena concluso l’economia italiana è andata meglio del previsto e, se non vi saranno ostacoli, i livelli pre-pandemia sono alla portata delle imprese. Una valutazione che non si ferma solo alla produzione e all’export, come abbiamo visto in questa analisi di Intesa Sanpaolo, ma viene condivisa anche dalla società di consulenza Ernst & Young, che stima del Pil in progresso del 6,4% rispetto al 2020, ben più del 5,8% indicato come ipotesi nell’ottobre scorso. Un dato superiore alle stime dei report ma anche dello stesso dal governo Draghi.

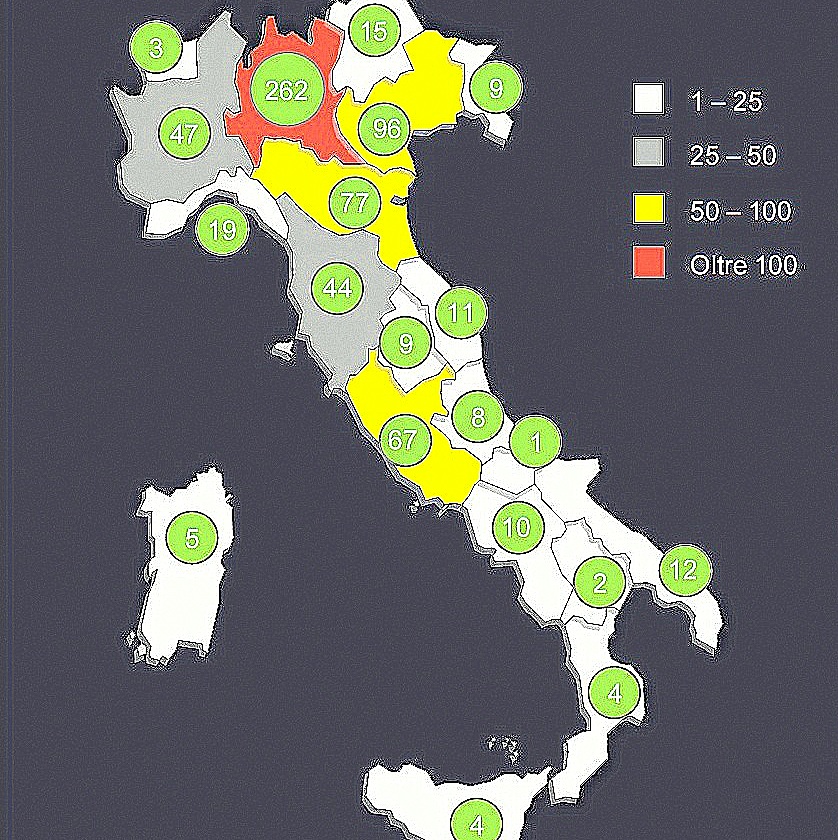

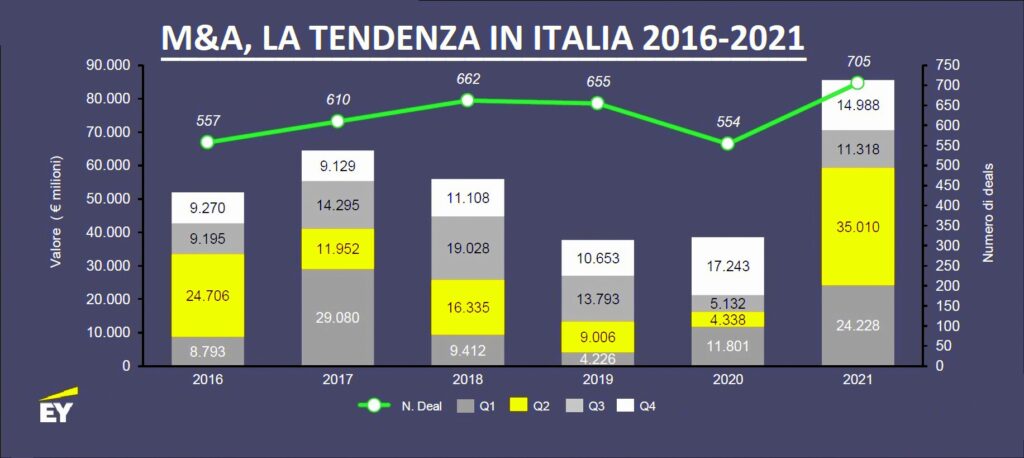

L’analisi sulle fusioni e acquisizioni sottolinea nel report annuale il balzo delle operazioni portate a termine, con 705 “deal” di investimenti in aziende italiane, il 27,3% in più sul 2020, con un controvalore di quasi 86 miliardi. E il Nord-Est non è stato a guardare, portando a casa 197 operazioni. Che sommate alle 262 della sola Lombardia rappresentano i due terzi di tutti i deal portati a casa in Italia. In forte crescita le attività realizzate da private equity, che sono ormai il 25% del totale. Telecomunicazioni, life science ed energia settori strategici del 2022, ma occorre fare attenzione all’inflazione e all’andamento della pandemia.

L’elevato volume di investimento registrato nel 2021 è stato trainato da alcune rilevanti operazioni di valore superiore a 1 miliardo (ben 18 rispetto alle 10 del 2020), che hanno totalizzato un valore aggregato eccedente i 60 miliardi; ma anche nel mid market il dato è stato positivo, con un totale investito pari a circa € 24,6 miliardi (+55,4% rispetto al 2020). Tra i settori più performanti per numero di operazioni: industriale e chimico (195), consumer (132) e technology (88). L’analisi per valore vede in testa alla classifica infrastrutture e costruzioni (22,3 miliardi, telecomunicazioni (11,9 miliardi) ed energia (10,6 miliardi).

“Il volume complessivo, oltre 85 miliardi, non era mai stato toccato prima in Italia. L’attività è stata innescata dalla trasformazione dei modelli di business e operativi delle aziende”, spiega Marco Daviddi, Strategy & transactions leader di EY Italy, “accelerata dalla pandemia e da una conseguente riorganizzazione per dotarsi di nuove competenze, tecnologie, catene di produzione e mercati di sbocco. Inoltre va sottolineata l’importanza della nuova attenzione verso la sostenibilità, per rendere più efficienti i cicli di produzione e allargare la gamma di prodotti offerti ai consumatori”.

Parlando di attività in ottica territoriale, si nota come essa sia in linea con la distribuzione del tessuto imprenditoriale nelle varie aree del Paese. Dei 705 deal registrati nel 2021, 331 operazioni si sono svolte con target nel Nord-Ovest (262 nella sola Lombardia), il cui settore più attrattivo è risultato quello manifatturiero e industriale (25% delle operazioni). A seguire come detto il Nord-Est e il Centro (che registrano rispettivamente 197 e 139 operazioni), con target operanti per la maggior parte nel settore industriale (il 37% per il Nord-Est e il 21% per il Centro). Staccato il Sud con 38 operazioni, il cui 30% si è registrato nel settore energy & utilities, che valorizza le caratteristiche del territorio soprattutto per il crescente interesse verso le fonti rinnovabili.

Favorevoli, come abbiamo anticipato, le prospettive in termini di fusioni e acquisizioni per il 2022. Secondo il modello di previsione macroeconomica di EY sono state riviste al rialzo (+6,4%) le stime sulla crescita del PIL per il 2021, trainata soprattutto da una dinamica robusta della domanda interna. I consumi sono previsti crescere intorno al 5% rispetto al 2020 e gli investimenti di circa il 16%. Per quanto riguarda la crescita nel 2022, al momento il modello econometrico EY individua un range di aumento tra il +3,5% e il +5%. La raccolta di fondi da investire è su livelli molto alti, così come la liquidità accantonata dalle famiglie e dalle imprese in seguito alla crisi innescata dal Covid.

“Aziende e imprenditori si sono trovati di fronte all’opportunità e alla necessità di aprire il capitale alla partecipazione di soggetti in grado di portare risorse fresche e know how. Questo fenomeno”, sottolinea ancora Daviddi, “continuerà in vari settori: la necessità di trasformare i modelli d’impresa per accompagnare la revisione delle catene di fornitura, favorire l’efficienza operativa e interagire meglio con la clientela continuerà a favorire una dinamica M&A solida. Molte operazioni di rilevante valore sono attese nel 2022 nei settori telecomunicazioni, life science ed energia”.

Nelle telecomunicazioni l’attività è trainata dalla grande richiesta di banda e dal boom di traffico in rete, e gli operatori sono alla ricerca di ulteriori opportunità per valorizzare il portafoglio clienti e i dati sottostanti con servizi integrati e partnership con i content providers. Le infrastrutture restano un tema di attualità, potendo anche contare su progetti e fondi derivanti dal PNRR, dal quale potrebbero arrivare da qui al 2026 circa 50 miliardi. Interesse anche per il settore medicale e life science, con una marcata attenzione ai centri diagnostici e di ricerca, medicina di prossimità e laboratori di analisi. Molto interesse anche per tecnologia biomedica, homecare e beauty, oltre al probabile consolidamento del settore farmacie, cliniche veterinarie, laboratori e distribuzione farmaceutica. Per finire l’energia, che ha visto crescere le operazioni per effetto sia dell’aumento dei consumi tornati ai livelli pre-Covid, che dell’esplosione dei prezzi delle materie prime, ma anche di un notevole interesse per i temi della sostenibilità, che genererà nel prossimo futuro una spinta alla diversificazione e forti investimenti nell’ottica della transizione energetica europea.

Resta comunque necessario considerare, in conclusione di un report decisamente positivo, come diversi elementi di incertezza possano raffreddare l’andamento delle attività di M&A: tra questi l’andamento della pandemia, la dinamica inflattiva e la tenuta del debito e dello spread di fronte a ulteriori crisi pandemiche o se il governo divenisse instabile. Tra i settori più esposti di segnalano retail & consumer, manufacturing e prodotti industriali e automotive. Infine EY ricorda che l’ultima legge di bilancio non ha rinnovato gli incentivi fiscali per la rivalutazione delle partecipazioni non quotate, rendendo di fatto più costose le exit strategies per gli imprenditori.