(di Simone Alessandro Assago) Parlare di debito pubblico in senso astratto, evidenziando solo il dato del deficit pubblico di un paese è un concetto molto relativo. Infatti per valutare la reale solvibilità di una nazione bisogna considerare due aspetti: il debito aggregato, ovvero la somma fra debito pubblico e privato e la quantità di risparmio detenuto dai privati cittadini sui conti correnti a livello generale. Perché è importante considerare con attenzione particolare il debito privato dei cittadini? La risposta viene spontanea: un basso indebitamento privato e un elevato tasso di risparmio, spingono le agenzie di rating a capire in modo più approfondito il rischio di possibile default di una Nazione, con lo stesso criterio in cui le stesse osservano le aziende quotate in borsa su vari parametri, ma soprattutto sulla solidalità patrimoniale tramite il calcolo del leverage, un indice di analisi di bilancio nato dal quoziente fra Patrimonio Netto e capitale di terzi, ovvero tutte le posizioni debitorie in essere.

Ma da dove nasce la folle corsa che ha portato l’indebitamento privato a livelli davvero eccessivi ?

Il secondo dopoguerrra, che ha visto gli USA come veri vincitori ha generato, proprio grazie alla massiva riconversione della macchina produttiva a scopi prettamente bellica, un’improvvisa ondata di benessere che ha dato fine in modo definitivo alla Grande Depressione generata dalla tristemente nota “crisi del 29”. E fu una manna dal cielo, perché senza gli aiuti economici degli USA tramite il Piano Marshall per risollevare un’Europa in rovina sia materiale che economico, gli scenari che si paventavano avrebbero avuto tinte fosche.

Il PIL USA, fino allo stralcio dei trattati di Bretton Woods nell’agosto 1971 sotto l’Amministrazione Nixon (regime di cambi valutari fissi, garantiti dalla convertibilità aurea del dollaro) siglati nella omonima cittadina statunitense nel 1944, quando ormai la guerra avevo preso il suo corso e si delineava la vittoria degli alleati e alla crisi petrolifera dell’ottobre 1973, che portò ad una recessione crescente, risollevatasi (a partire dal 1981 grazie alle politiche economiche dell’Amministrazione Reagan) crescere a ritmi molto sostenuti. Di pari passo era anche la crescita dei salari/stipendi e della propensione marginale al consumo (arrivando ad iniziare ad indebitarsi o ad avere 3 – 4 carte di credito senza potersele permettere in sostanza dei fatti).

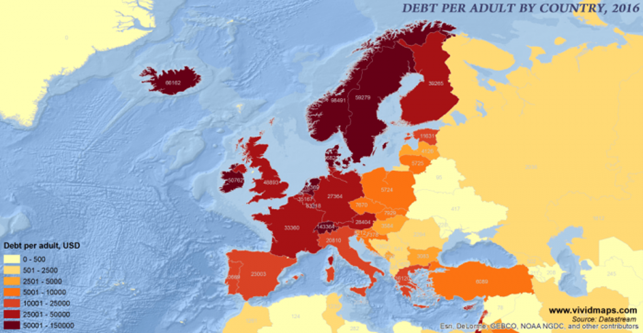

Il benessere, poi a partire dei primi anni sessanta, ha raggiunto anche L’Europa, in particolare in Italia, così come la propensione al consumo è iniziata ad aumentare, anche se in modo meno frenetico che negli Stati Uniti (le prime carte di credito hanno cominciato a prendere piede in Europa negli anni 70, mentre in Italia a partire dalla metà degli anni ottanta). Arrivando ai giorni nostri, notiamo che negli USA il 60% dello stipendio di un cittadino medio, viene eroso della rate per rimborsare i molteplici finanziamenti contratti, vizio che ha preso piede anche in Europa. Se, infatti, analizziamo bene il grafico suindicato, notiamo che i paesi in rosso scuro (Scandinavia, Irlanda, Paesi Bassi e Svizzera) hanno un rapporto di debito aggregato piuttosto elevato; a seguire in rosso meno marcato troviamo: Regno Unito, Finlandia, Germania, Austria, Francia e Belgio con un debito aggregato elevato. Pre pandemia la situazione era, per questi paesi, nel complesso ancora sostenibile perché il loro PIL cresceva in maniera adeguata; ora come ora comincia a non esserlo.

L’Italia, esce da questa analisi come paese con un non elevato debito privato e, quindi con un debito aggregato sostenibile e sostenuto anche dal fatto che il deficit pubblico di oltre 2.400 mld di euro è protetto da uno “scudo” importante che è il risparmio dei cittadini di valore equivalente. Gli Italiani, oltretutto, sono sempre stati forti sostenitori dell’investimento del mattone, tanto che circa il 70% di essi è proprietario di uno o più immobili; non a caso da circa 50-60 anni il prestito che le famiglie vanno a chiedere in banca è un mutuo immobiliare.

Per capire l’evoluzione dei debiti aggregati, a livello globale, dovremo vedere come rimbalzerà il PIL dei vari paesi nei prossimi cinque anni, considerando che la battaglia per sconfiggere il COVID non è ancora terminata.