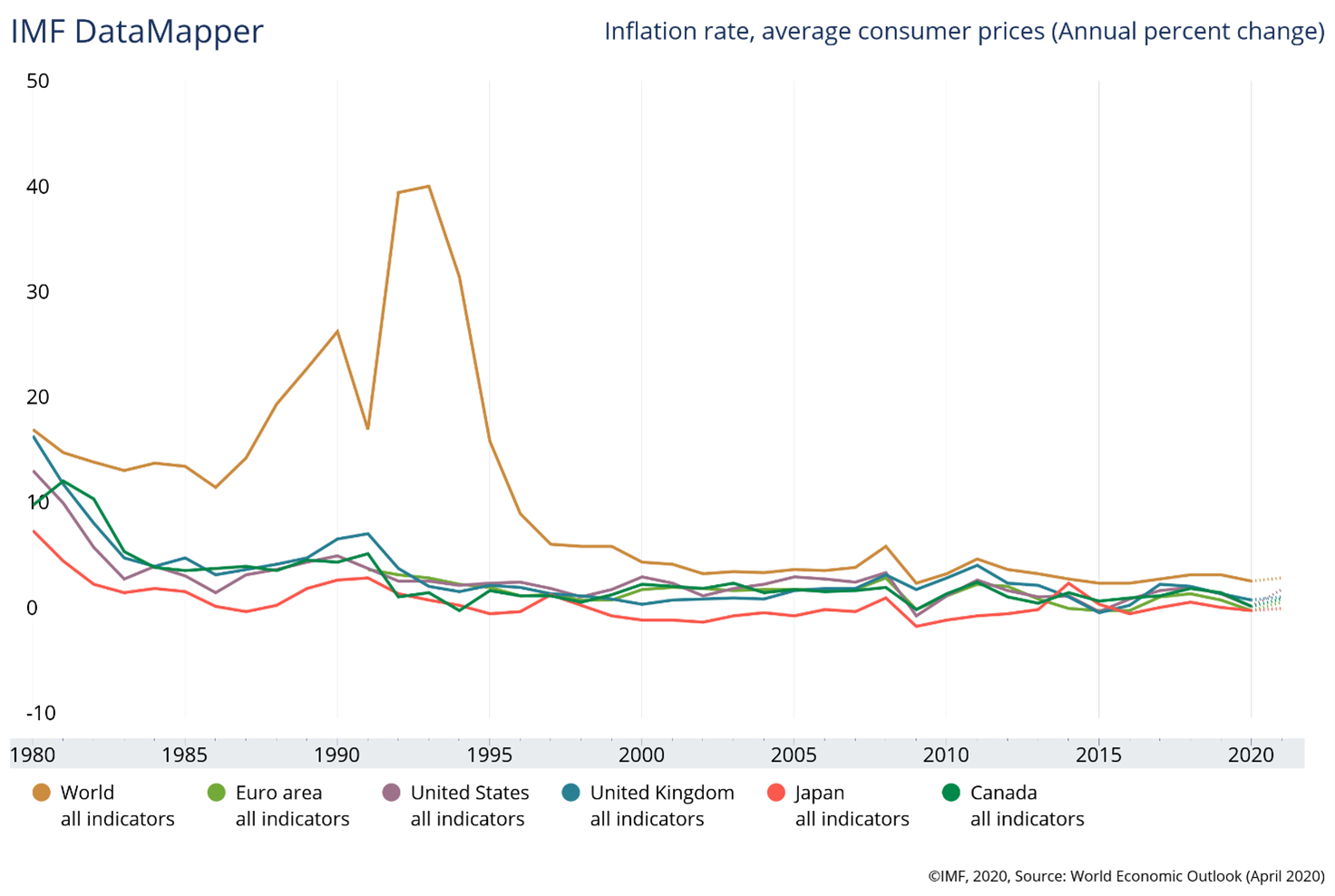

(di Simone Alessandro Cassago) C’è un elemento che è tornato dopo un quinquennio di “calma piatta” a far preoccupare le economie e le borse mondiali: l’inflazione. Partiamo da un concetto assodato a livello macroeconomico: l’inflazione è un aumento generalizzato dei prezzi al consumo (detto anche costo della vita) ed è strettamente correlato all’andamento dei tassi di interessi (ovvero il costo del denaro): sei noi analizziamo il grafico qui riportato, troviamo una rappresentazione di 40 anni di inflazione, a partire dal 1980 fino al 2020, delle principali economie mondiali. Come si nota, nella prima decade 1980 – 1990 da prendere in esame, l’inflazione ha oscillato tra il 10% e il 5%, diretta conseguenza della crisi petrolifera che aveva colpito pesantemente il nostro Paese unitamente alla crisi sociale interna con una inflazione che ai primi anni Ottanta era ancora a due cifre. Da notare che l’inflazione globale, calcolata con una media ponderata era arrivata a picchi che toccavano il 40%

Grazie a nuove politiche messe in piedi dai paesi industrializzati (Reaganomics negli USA, il thatcherismo in Gran Bretagna e il craxismo in “salsa” nostrana) che contribuirono, nel decennio preso in esame, a ridurre l’inflazione con interventi strutturali al sostegno dal PIL nei vari paesi, si notano già benefici nel decennio 1990 – 2000 in cui si evince, sempre osservando il grafico, che l’inflazione delle grandi economie non superava il 5 % e anche l’inflazione media ponderata globale, nella seconda metà degli anni 90, era scesa sotto la soglia “psicologica” del 10%. Fu un decennio prosperoso in cui il PIL medio delle grandi economie, senza dimenticare anche la crescita delle economie cosiddette “emergenti”, saliva anche a ritmi del 4 – 5% annui.

Il decennio successivo 2000 – 2010, sarà caratterizzato da un maggiore interventismo da parte delle maggiori banche centrali emittenti carta moneta (e qui ricordiamo, nel 2002, l’avvento dell’EURO e la piena operatività della Banca Centrale Europea) finalizzato soprattutto al controllo generalizzato dell’inflazione che, mediamente, oscillerà a livello globale tra il 2% e il 4 % , in piena sintonia con tassi di interesse intorno al 4 -5% ed una discreta crescita del PIL (con fanalino di coda, purtroppo, l’Italia causa politiche economico/finanziarie non sempre brillanti).

Questo quadro “quasi” perfetto, verrà interrotto il 15 settembre 2008, con il fallimento della nota banca d‘affari Lehman Brothers, evento detonatore della grande crisi finanziaria detta dei “mutui subprime”, che non sarà indolore causando, di riflesso, una grave crisi economica a livello mondiale.

Arriviamo così al decennio 2010 – 2020, lasso di tempo in cui sarà imperativo per le principali banche centrali tenere a freno inflazione e costo del denaro, arrivando a portare i tassi di interesse prima a zero e, dal 2015 sotto zero, con conseguente azzeramento anche del tasso di inflazione il quale finirà, anch’esso sottozero, portandoci alla non simpatica situazione della deflazione (altro non è che il generalizzato aumento del potere di acquisto dei consumatori, in una situazione in cui, però, la domanda di beni e servizi è in stallo, determinando crisi anche nell’offerta e minori ricavi e utili per le imprese). Propiziatorio fu l’avvento del Quantitative Easing nel 2015, annunciato già tre anni prima con la frase “Whatever It Takes” dal presidente della BCE Mario Draghi, il quale decise di stabilire un piano programmatico mensile di acquisto di titoli di stato dei paesi dell’Eurozona, privilegiando il nostro Paese vista la crisi dei debiti sovrani avvenuta per scopi puramente speculativi, nell’estate / autunno 2011.

Dopo un 2019, in cui si sono raggiunti record storici di performance dei titoli quotati nelle principali borse mondiali, l’inizio del 2020 ci coglie, impreparati in quanto si trattava di un “cigno nero” a livello economico non prevedibile (così come a livello sanitario), la terribile pandemia da Covid 19, partita dall’area asiatica e diramatasi nel giro di poco più di un mese in tutto il globo. Conseguenza diretta è stato il rapido e repentino crollo del PIL per le economie mondiali, oltre ad un pesante crollo borsistico che vide, per restare in casa nostra, un crollo dell’indice FTSE MIB a metà marzo 2020 di oltre il 16 % in pochi giorni. Le banche centrali si attivarono immediatamente con un piano di acquisti pandemico (PEEP) di enorme proporzione; parliamo di migliaia di miliardi di euro, concernente l’acquisto non solo di titoli del debito pubblico , ma anche obbligazioni corporate di società quotate in borsa.

La FED arrivò anche ad azzardare l’acquisto degli ETF (dei fondi di investimento a gestione passiva, il cui guadagno o perdita viene determinato dal “sottostante” su cui si appoggia lo strumento finanziario, che può essere l’andamento di uno specifico o più specifici indici di borsa, o l’andamento di materie prime come oro, argento rame o petrolio). Nella crisi del ’29 le banche centrali erano pressochè inesistenti, e questi piani di iniezione di liquidità avranno anche “drogato” i mercati finanziari, ma era l’extrema ratio, onde evitare di rivedere una nuova “Grande depressione”.

Durante l’estate 2020, grazie a tali stimoli, le borse hanno recuperato appieno il terreno perso, portandosi a fine anno in territorio sufficientemente positivo; da sottolineare come un bene rifugio della portata dell’oro, ai primi di agosto arrivò a toccare la quota record di 2150 $ l’oncia.

Il 2021 si apre con le prime erogazioni di piani vaccinali, sfruttate e lanciate in massa soprattutto dagli USA che divennero il paese guida della ripresa economica (vaccini poi diffusi, anche se con più lentezza sia in Europa che nel resto del mondo); allo stato attuale delle cose si stima che il PIL statunitense crescerà fino ad un +9%, mentre in Europa e nel resto del mondo si parla del 5 – 6%, aspetto che ha fatto letteralmente “schizzare” letteralmente l’inflazione a circa il 5% di oggi (sostenuta comunque da un PIL in notevole crescita).

Fatto sta che il presidente della FED Jerome Powell, ha di recente alzato i tassi di interesse fino ad un “timido” 0.50%, annunciando anche la fine degli stimoli monetari per inizio autunno (favorito pure dalle politiche economiche di aiuto alle famiglie, varato dalla vigente amministrazione Biden, per incentivare i consumi). In Europa la BCE a guida Lagarde ha, sempre in fasi recenti, alzato gradualmente il tasso di interesse portandolo da un -0,125 % allo 0,00%. Per la Lagarde bisogna contenere l’inflazione non oltre il 2 – 2,5% (che è peraltro fisiologica) e continuare con il PEEP, almeno fino a quando il Recovery Fund non partirà a pieno ritmo. I mercati finanziari, dopo un piccolo sbandamento ad inizio anno, sono tornati a crescere, salvo la evidente bolla scoppiata sull’obbligazionario, restando pur sempre un po’ volatili sulla base dei rumors che filtrano dalle sedi delle banche centrali.

Concludendo, possiamo dire che ci vorrà tutto il 2021, per capire la direzione che prenderanno le economie negli anni a venire. Incrociando le dita, visto il diffondersi della nuova variante inglese Delta, ci auspichiamo di poter assistere, credo, ad una “cauta” ottimistica fase di ripresa.